1. 小規模自開專票全面放開

政策依據:《國家稅務總局關于增值稅發票管理等有關事項的公告》(國家稅務總局公告2019年第33號)第五條規定,增值稅小規模納稅人(其他個人除外)發生增值稅應稅行為,需要開具增值稅專用發票的,可以自愿使用增值稅發票管理系統自行開具。選擇自行開具增值稅專用發票的小規模納稅人,稅務機關不再為其代開增值稅專用發票。

開始執行時間:自2020年2月1日起施行

新政學習:從2016年8月在全國91個城市的住宿業開始試點,小規模納稅人自開專票行業全面放開,經歷3年多的時間。

小規模自開專票放開供納稅人自行選擇,一旦選擇則稅務局不再為其打開,業務量少的企業當然可以不用購置稅控盤,可以依舊去稅務局代開。稅控盤可抵減稅額,包括使用ukey開票減輕了納稅人負擔。

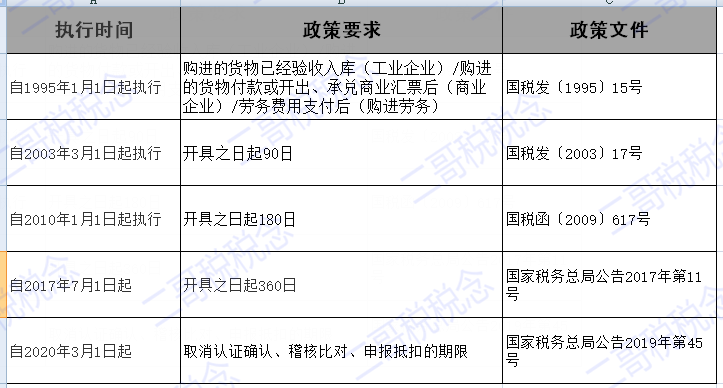

2. 取消增值稅扣稅憑證認證期限

政策依據:《國家稅務總局關于取消增值稅扣稅憑證認證確認期限等增值稅征管問題的公告》(國家稅務總局公告2019年第45號)規定,增值稅一般納稅人取得2017年1月1日及以后開具的增值稅專用發票、海關進口增值稅專用繳款書、機動車銷售統一發票、收費公路通行費增值稅電子普通發票,取消認證確認、稽核比對、申報抵扣的期限。納稅人在進行增值稅納稅申報時,應當通過本省(自治區、直轄市和計劃單列市)增值稅發票綜合服務平臺對上述扣稅憑證信息進行用途確認。

開始執行時間:自2020年3月1日起施行

新政學習:增值稅扣稅憑證認證確認期限經歷過90天、180天、360天等時間限制規定,不少財務人員每個月就擔心發票過期問題。

納稅人取得的2017年以后開具的增值稅專用發票,超過360天沒有認證確認,即使不符合《國家稅務總局關于逾期增值稅扣稅憑證抵扣問題的公告》(2011年第50號)中規定的客觀原因,2020年3月1日起也可以通過本省(自治區、直轄市和計劃單列市)增值稅發票綜合服務平臺對增值稅專用發票信息進行用途確認后,抵扣進項稅額。如果2017年1月1日之后開具的增值稅專用發票、機動車銷售統一發票、通行費增值稅電子普通發票、海關進口增值稅專用繳款書,因為錯過抵扣期限未抵扣的,記得去平臺勾選。

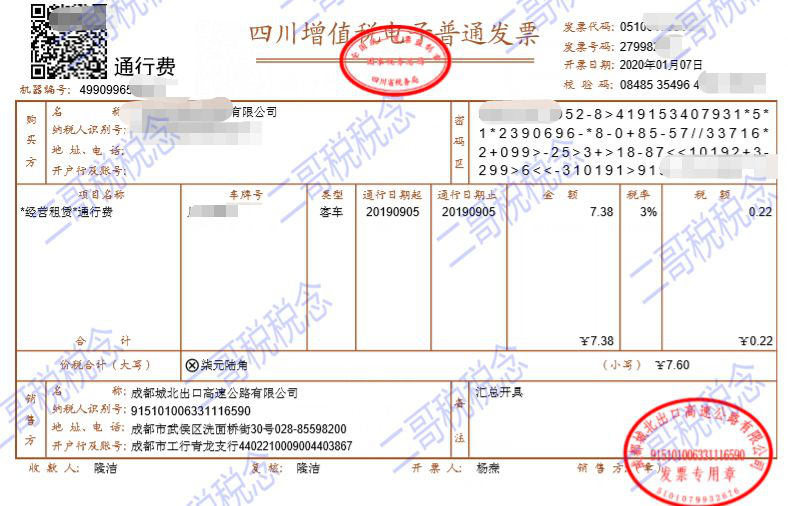

3. 通行費電子票據新增一種

政策依據:《交通運輸部 財政部 國家稅務總局 國家檔案局 關于收費公路通行費電子票據開具匯總等有關事項的公告》(交通運輸部公告2020年第24號)第二條第(二)款規定,收費公路通行費財政票據(電子)(以下簡稱通行費財政電子票據)。客戶通行政府還貸公路,由經營管理者開具財政部門統一監制的通行費財政電子票據。通行費財政電子票據先行選擇部分地區進行試點。試點期間,非試點地區暫時開具不征稅發票。試點完成后,在全國范圍內全面實行通行費財政電子票據。

開始執行時間:自2020年5月6日起施行

新政學習:24號公告發布后,收費公路通行費電子票據又增加了一種。5月6日后,我們能取得的通行費電子票據就有如下幾種:

(1)左上角標識有“通行費”字樣,且稅率欄次顯示適用稅率或征收率的通行費電子發票(以下稱征稅發票),如下圖:

這種發票適用于通行經營性收費公路的客戶取得,可以抵扣進項稅。目前3%征收率最常見。

(2)左上角無“通行費”字樣,且稅率欄次顯示“不征稅”的通行費電子發票(以下稱不征稅發票),如下圖:

這種發票適用于非試點通行費財政電子票據地區的政府還貸公路使用。試點完成后,在全國范圍內全面實行通行費財政電子票據。取得這種發票不能抵扣進項稅。這種本身是政府還貸的公路,并非經營性質。

(3)收費公路通行費財政票據(電子)(以下簡稱通行費財政電子票據),這是本次新增的一種票據。

客戶通行政府還貸公路,由經營管理者開具財政部門統一監制的通行費財政電子票據。這種通行費財政電子票據就是本次政策新增的,但是僅先行選擇部分地區進行試點。試點外的還是開具上述第(2)項標題中的不征稅電子發票。

當然,這種不是發票,是財政票據,可以入賬,是單位財務收支和會計核算的原始憑證,但是不得抵扣進項稅額。

(4)ETC預付費(儲值卡)自行選擇在充值后開具的預付卡發票。如下圖:

這種票據,由ETC充值客戶取得的,充值時開具了不征稅發票,后期實際通行后就不能再取得發票。不征稅發票不得抵扣進項稅額。而未辦理ETC卡的用戶,還是取得紙質普通發票。

4. 不征稅發票增加新成員

政策依據:《國家稅務總局關于明確二手車經銷等若干增值稅征管問題的公告》(國家稅務總局公告2020年第9號)第三條規定,拍賣行受托拍賣文物藝術品,委托方按規定享受免征增值稅政策的,拍賣行可以自己名義就代為收取的貨物價款向購買方開具增值稅普通發票,對應的貨物價款不計入拍賣行的增值稅應稅收入。

開始執行時間:自2020年5月1日起施行

新政學習:國家稅務總局升級增值稅發票管理系統的《商品和服務稅收分類編碼》,6開頭的「未發生銷售行為的不征稅項目」新增614、615、616三個不征稅編碼,目前為16個。

614編碼,拍賣行受托拍賣文物藝術品代收貨款

615編碼為與銷售行為不掛鉤的財政補貼收入

616編碼為資產重組涉及的貨物

《國家稅務總局關于營改增試點若干征管問題的公告》(國家稅務總局公告2016年第53號)第九條第(十一)款規定:增加開票編碼“未發生銷售行為的不征稅項目”,用于納稅人收取款項但未發生銷售貨物、應稅勞務、服務、無形資產或不動產的情形。

使用“未發生銷售行為的不征稅項目”編碼,發票稅率欄應填寫“不征稅”,不得開具增值稅專用發票。

5. 小規模納稅人開具1%發票

政策依據:《國家稅務總局關于支持個體工商戶復工復業等稅收征收管理事項的公告》(國家稅務總局公告2020年第5號)第一條規定,增值稅小規模納稅人取得應稅銷售收入,納稅義務發生時間在2020年2月底以前,適用3%征收率征收增值稅的,按照3%征收率開具增值稅發票;納稅義務發生時間在2020年3月1日至5月31日,適用減按1%征收率征收增值稅的,按照1%征收率開具增值稅發票。

而后,《財政部 稅務總局關于延長小規模納稅人減免增值稅政策執行期限的公告》(財政部 稅務總局公告2020年第24號)將上述稅收優惠政策實施期限延長到2020年12月31日。

開始執行時間:自2020年3月1日起施行

新政學習:稅法規定,小規模納稅人增值稅是按照3%的征收率計稅,但是有部分行業和業務的征收率是5%。此次稅收優惠政策,僅限于3%的征收率的部分。

6. 二手車經銷單位開具0.5%發票

政策依據:《國家稅務總局關于明確二手車經銷等若干增值稅征管問題的公告》(國家稅務總局公告2020年第9號)納稅人應當開具二手車銷售統一發票。購買方索取增值稅專用發票的,應當再開具征收率為0.5%的增值稅專用發票。

執行時間:自2020年5月1日至2023年12月31日

新政學習:《國家稅務總局關于支持個體工商戶復工復業等稅收征收管理事項的公告》(國家稅務總局公告2020年第9號)從事二手車經銷的納稅人只有銷售其收購的二手車,才可依簡易辦法減按0.5%征收率征收增值稅。企業銷售自己使用過的車輛,不屬于《財政部 稅務總局關于二手車經銷有關增值稅政策的公告》(財政部 稅務總局公告2020年第17號)規定的銷售收購的二手車,不能適用減按0.5%征收率征收增值稅政策。

7. 重新定義異常憑證

政策依據:《國家稅務總局關于異常增值稅扣稅憑證管理等有關事項的公告》(國家稅務總局公告2019年第38號)第一條規定,符合下列情形之一的增值稅專用發票,列入異常憑證范圍:

(一)納稅人丟失、被盜稅控專用設備中未開具或已開具未上傳的增值稅專用發票;

(二)非正常戶納稅人未向稅務機關申報或未按規定繳納稅款的增值稅專用發票;

(三)增值稅發票管理系統稽核比對發現“比對不符”“缺聯”“作廢”的增值稅專用發票;

(四)經稅務總局、省稅務局大數據分析發現,納稅人開具的增值稅專用發票存在涉嫌虛開、未按規定繳納消費稅等情形的;

(五)屬于《國家稅務總局關于走逃(失聯)企業開具增值稅專用發票認定處理有關問題的公告》(國家稅務總局公告2016年第76號)第二條第(一)項規定情形的增值稅專用發票。

執行時間:自2020年2月1日

新政學習:本次國家稅務總局公告2019年第38號作出重大改變,失控發票與異常憑證合二為一,將列為非正常戶的防偽稅控企業未向稅務機關申報或未按規定繳納稅款的發票納入了異常憑證范疇。

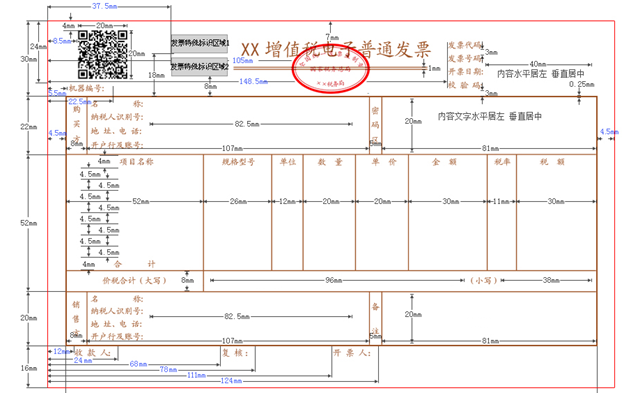

8. 新版電子發票,無發票章

政策依據:《國家稅務總局關于增值稅發票綜合服務平臺等事項的公告》(國家稅務總局公告2020年第1號)第二條規定,納稅人通過增值稅電子發票公共服務平臺開具的增值稅電子普通發票(票樣見附件),屬于稅務機關監制的發票,采用電子簽名代替發票專用章,其法律效力、基本用途、基本使用規定等與增值稅普通發票相同。

執行時間:自2020年1月8日

新政學習:增值稅電子普通發票版式文件格式為OFD格式。單位和個人可以登錄全國增值稅發票查驗平臺下載增值稅電子發票版式文件閱讀器查閱增值稅電子普通發票。

通過增值稅電子發票公共服務平臺開具的增值稅電子普通發票,具有以下優點:一是文件格式更加規范。通過公共服務平臺開具的增值稅電子普通發票,采用符合國家統一標準的OFD格式,做到了格式統一、安全可靠、使用便利。

二是發票票樣更加簡潔。將“貨物或應稅勞務、服務名稱”欄次名稱簡化為“項目名稱”,取消了原“銷售方:(章)”欄次,簡化了發票票面樣式。

三是簽章方式更加先進。采用可靠的電子簽名代替原發票專用章,采用經過稅務數字證書簽名的電子發票監制章代替原發票監制章,更好適應了發票電子化改革的需要。

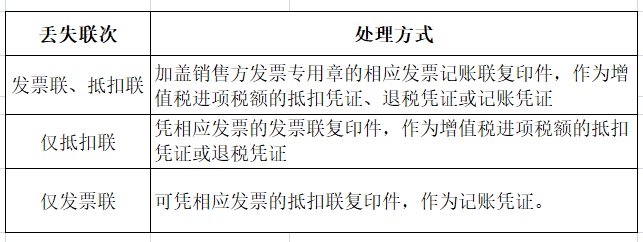

9. 丟失發票,取消抄報稅證明

政策依據:《國家稅務總局關于增值稅發票綜合服務平臺等事項的公告》(國家稅務總局公告2020年第1號)第四條規定,納稅人同時丟失已開具增值稅專用發票或機動車銷售統一發票的發票聯和抵扣聯,可憑加蓋銷售方發票專用章的相應發票記賬聯復印件,作為增值稅進項稅額的抵扣憑證、退稅憑證或記賬憑證。納稅人丟失已開具增值稅專用發票或機動車銷售統一發票的抵扣聯,可憑相應發票的發票聯復印件,作為增值稅進項稅額的抵扣憑證或退稅憑證;納稅人丟失已開具增值稅專用發票或機動車銷售統一發票的發票聯,可憑相應發票的抵扣聯復印件,作為記賬憑證。

執行時間:自2020年1月8日

新政學習:稅務局已經實現了增值稅專用發票及機動車銷售統一發票報稅信息的共享共用。納稅人丟失發票的發票聯、抵扣聯后,已無需前往稅務機關申請開具《丟失增值稅專用發票已報稅證明單》,可憑相應發票的其他基本聯次復印件,作為增值稅進項稅額的抵扣憑證、退稅憑證或記賬憑證。

10. 電子專票正式試點

按照國家稅務總局等十三部門《關于推進納稅繳費便利化改革優化稅收營商環境若干措施的通知》(稅總發〔2020〕48號)的規定。2020年選擇部分地區新辦納稅人開展增值稅專用發票電子化改革試點,年底前基本實現新辦納稅人增值稅專用發票電子化。目前,浙江省、寧波市以及河北省的石家莊市等部分地區,開展增值稅專用發票電子化改革試點。

轉自《會計天下》

沒有資料