2018年底發(fā)布的《財(cái)政部、國家稅務(wù)總局關(guān)于個(gè)人所得稅法修改后有關(guān)優(yōu)惠政策銜接問題的通知》(財(cái)稅〔2018〕164號(hào))指出,個(gè)人辦理內(nèi)部退養(yǎng)手續(xù)而取得的一次性補(bǔ)貼收入,按照《國家稅務(wù)總局關(guān)于個(gè)人所得稅有關(guān)政策問題的通知》(國稅發(fā)〔1999〕58號(hào))規(guī)定計(jì)算納稅。

2018年底發(fā)布的《財(cái)政部、國家稅務(wù)總局關(guān)于個(gè)人所得稅法修改后有關(guān)優(yōu)惠政策銜接問題的通知》(財(cái)稅〔2018〕164號(hào))指出,個(gè)人辦理內(nèi)部退養(yǎng)手續(xù)而取得的一次性補(bǔ)貼收入,按照《國家稅務(wù)總局關(guān)于個(gè)人所得稅有關(guān)政策問題的通知》(國稅發(fā)〔1999〕58號(hào))規(guī)定計(jì)算納稅。

國稅發(fā)〔1999〕58號(hào)第一條:

「實(shí)行內(nèi)部退養(yǎng)的個(gè)人在其辦理內(nèi)部退養(yǎng)手續(xù)后至法定離退休年齡之間從原任職單位取得的工資、薪金,不屬于離退休工資,應(yīng)按“工資、薪金所得”項(xiàng)目計(jì)征個(gè)人所得稅。

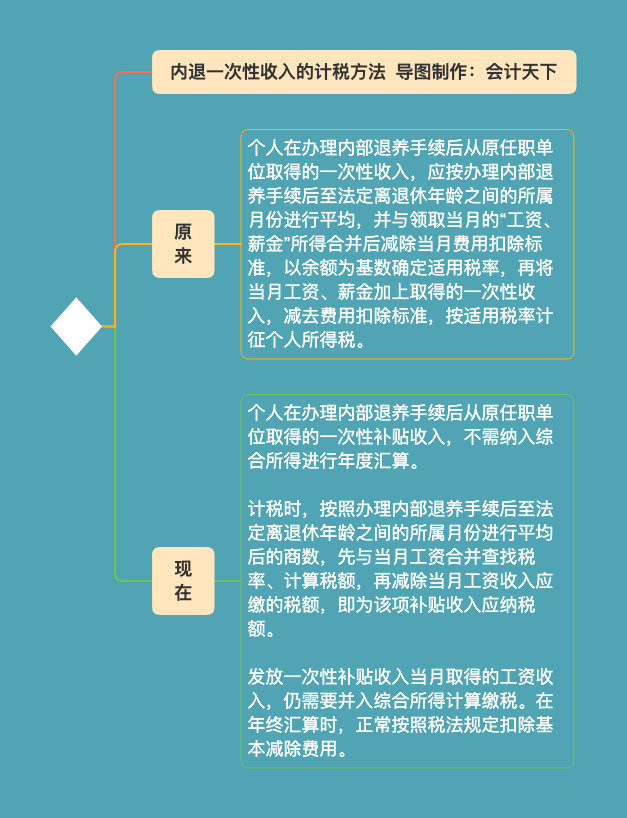

個(gè)人在辦理內(nèi)部退養(yǎng)手續(xù)后從原任職單位取得的一次性收入,應(yīng)按辦理內(nèi)部退養(yǎng)手續(xù)后至法定離退休年齡之間的所屬月份進(jìn)行平均,并與領(lǐng)取當(dāng)月的“工資、薪金”所得合并后減除當(dāng)月費(fèi)用扣除標(biāo)準(zhǔn),以余額為基數(shù)確定適用稅率,再將當(dāng)月工資、薪金加上取得的一次性收入,減去費(fèi)用扣除標(biāo)準(zhǔn),按適用稅率計(jì)征個(gè)人所得稅。

個(gè)人在辦理內(nèi)部退養(yǎng)手續(xù)后至法定離退休年齡之間重新就業(yè)取得的“工資、薪金”所得,應(yīng)與其從原任職單位取得的同一月份的“工資、薪金”所得合并,并依法自行向主管稅務(wù)機(jī)關(guān)申報(bào)繳納個(gè)人所得稅。」

近期稅務(wù)總局發(fā)布的《個(gè)人所得稅綜合所得年度匯算政策百問百答》第21個(gè)問題是這樣說的:

「21. 個(gè)人辦理內(nèi)部退養(yǎng)手續(xù)后從原任職單位取得的一次性收入該如何計(jì)稅?

答:個(gè)人辦理內(nèi)部退養(yǎng)手續(xù)從原任職單位取得一次性補(bǔ)貼收入,不需納入綜合所得進(jìn)行年度匯算。

計(jì)稅時(shí),按照辦理內(nèi)部退養(yǎng)手續(xù)后至法定離退休年齡之間的所屬月份進(jìn)行平均后的商數(shù),先與當(dāng)月工資合并查找稅率、計(jì)算稅額,再減除當(dāng)月工資收入應(yīng)繳的稅額,即為該項(xiàng)補(bǔ)貼收入應(yīng)納稅額。

發(fā)放一次性補(bǔ)貼收入當(dāng)月取得的工資收入,仍需要并入綜合所得計(jì)算繳稅。在年終匯算時(shí),正常按照稅法規(guī)定扣除基本減除費(fèi)用。

舉個(gè)例子

李海2019年每月取得工資7000元。2019年5月李海辦理了內(nèi)部退養(yǎng)手續(xù),從單位取得了一次性內(nèi)部退養(yǎng)收入10萬元。李海離正式退休時(shí)間還有20個(gè)月,假定李海2019年度沒有其他綜合所得,可享受1名子女教育專項(xiàng)附加扣除,如何計(jì)算李海應(yīng)繳納的個(gè)人所得稅?

1.李海離正式退休時(shí)間還有20個(gè)月,平均分?jǐn)傄淮涡允杖?00000÷20=5000元;

2.5000元與當(dāng)月工資7000元合并,減除當(dāng)月費(fèi)用扣除標(biāo)準(zhǔn)5000元,以其余額為基數(shù)確定使用稅率和速算扣除數(shù):(5000+7000)-5000=7000,應(yīng)適用稅率10%,速算扣除數(shù)210;

3.將當(dāng)月工資7000元加上當(dāng)月取得的一次性收入100000元,減去費(fèi)用扣除標(biāo)準(zhǔn)5000元,計(jì)算稅款(7000+100000-5000)×10%-210=9990元。

模擬計(jì)算單月工資應(yīng)計(jì)算的稅款:(7000-5000)×3%=60元

內(nèi)部退養(yǎng)應(yīng)繳納的稅款為9990-60=9930元

4.李海2019年度取得內(nèi)部退養(yǎng)一次性收入不并入當(dāng)月外,其他月份另行累計(jì)預(yù)扣預(yù)繳稅款(7000×12-5000×12- 1000×12)×3%=360元

5.李海2019年全年應(yīng)繳納個(gè)人所得稅為9930+360=10290元

仔細(xì)對(duì)比一下,可以發(fā)現(xiàn),總局通過問答的形式,把內(nèi)退一次性收入的計(jì)稅方法給改了,與原口徑相比,新口徑允許扣掉模擬計(jì)算的當(dāng)月應(yīng)納稅額,看起來更合理一些。

轉(zhuǎn)自《會(huì)計(jì)天下》