?概要:

??①現貨市場:

??夏季含糖飲品剛性消費帶動現貨銷售及終端采購節奏,國內白糖現貨價格穩中有升,整體價格區間為5400-5550元/噸,集團挺價意愿較強,日均成交量有所放量,各地產銷進度好于預期。

??②國內期貨:

??鄭糖力合約走勢先抑后揚,價格區間為5331-5648元/噸,振幅較大。國際糖價強勢抵消“通脹退潮”影響,SR09合約下半月“九連陽”站上5700元區間,收回6月上半月的全部跌幅。

??③國際糖市:

??國際糖價維持高位震蕩,價格區間16.44-17.93美分/磅。多國貨幣政策收緊讓市場驟生擔憂情緒,原糖價格跟隨大宗商品暴跌至半年線16.4美分附近,而后價格得以修復。原油價格持續走高,巴西食糖生產仍落后于往年水平,極端干旱天氣炒作等利多因素刺激國際糖價再次沖擊18美分的整數關口。

??④后市展望:

??夏季消費旺季已至,短期糖價并沒有太多看空的理由。階段性工業庫存高、倉單數量大是客觀存在的事實,但從本榨季的糖價走勢看,它們并不構成行情走強的重量級壓制因素。國際糖價16-18美分已是常態,后期進口糖、糖漿進口減少都將為國產糖去庫存提供時間與空間,國內糖市供需總體平衡,市場心態向好將支持國內糖價維持相對高位,價格參考區間為現貨5400-5700元/噸,期貨價格5500-5800元/噸。

??1、行情回顧

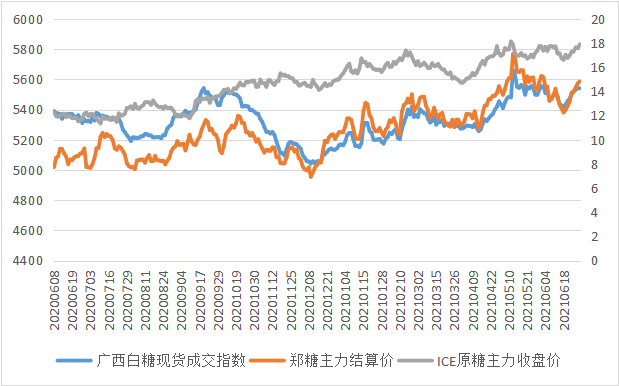

??1.1國內現貨行情

??6月,白糖現貨價格持穩上調。廣西白糖現貨成交價本月運行區間為5410-5554元/噸,較上月末上漲34元/噸,月環比漲幅0.62%。主產區制糖集團報價區間為5440-5630元/噸,較上月末漲30元/噸;加工糖廠報價區間為5570-5870元/噸,較上月末上漲10-70元/噸。

??國內消費市場景氣度高,含糖食品產品高于近年同期水平,夏季含糖飲品剛性消費帶動現貨銷售及終端采購節奏,制糖集團時常出現日內2-3次報價的情況,持續穩定出貨狀態。

??1.2期貨行情

??白糖期貨價格強勢反彈,重回5600元區間。SR09合約6月價格區間為5331-5648元/噸,振幅超300點,顯示多空資金的較量較為激烈。月收盤價較上月底上漲57元/噸,月漲幅1.03%。

??國際糖價的漲跌成為國內糖價變動的主導因素。6月上旬,原糖多次沖擊18美分失敗進入高位調整,同時空頭資金借現貨壓力大為由打壓國內糖價至5400元以下。該價格達到較為安全的買入邊際,做多資金紛紛入場建倉,疊加原糖強勢反彈、大宗農產品普漲,SR09合約月末價格重新站穩5600元/噸之上。

??1.3 ICE原糖

??ICE 11號糖主力合約高位震蕩,價格區間為16.44-17.93美分/磅,較上月末漲0.53美分/磅,月漲幅為3.05%。18美分重要壓力區間的突破缺乏新的利多因素助力,同時美國釋放貨幣政策收緊信號,市場心理變得謹慎,投機持倉獲利離場。6月上半月巴西產糖數據公布,生產進度仍然落后,還遭遇霜凍影響,“百年干旱”的天氣炒作激發糖價上漲動能;紐糖7月合約到期,有近13萬噸巴西糖交割,食糖供給緊缺再度推高糖價至18美分附近。

國內外糖價走勢圖(元/噸、美分/磅)

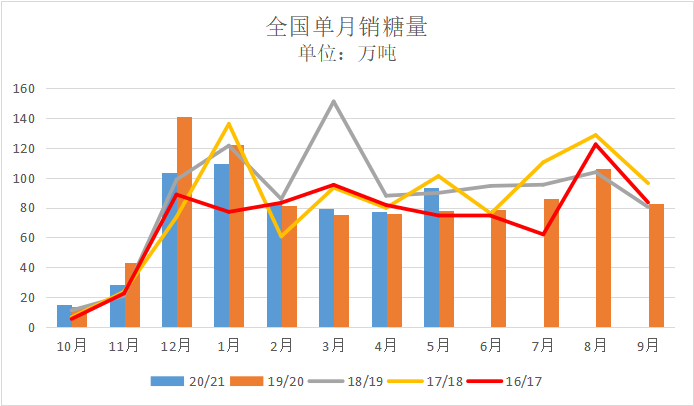

??2、國內數據

??2.1產銷數據

??6月產銷數據好于預期。6月末云南糖廠全面收榨,國產糖進入純銷期。

??截至6月底,海南省銷糖量達4.19萬噸,同比增加0.54萬噸,產銷率47.78%。其中6月單月銷糖量為0.8萬噸,同比減少0.36萬噸。

??截至6月底,廣東省全省累計銷糖48.87萬噸,產銷率90.54%,同比提高2.54%;其中6月單月銷糖量為4.08萬噸,同比減少1.82萬噸。

??截至6月底,內蒙古累計銷糖74.8萬噸,同比增加9.6萬噸,產銷率83.95%;其中6月單月銷糖量為5.8萬噸,同比增加2.7萬噸。

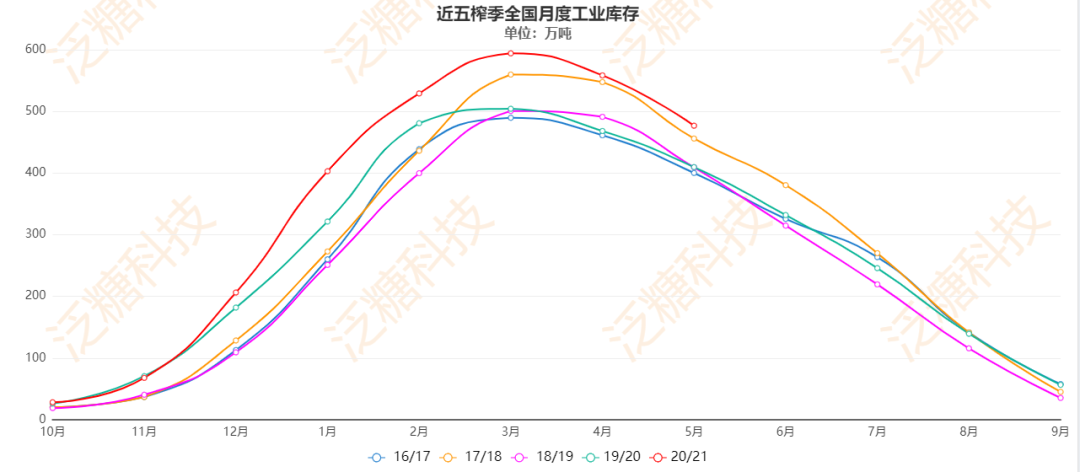

??2.2庫存數據

??國產糖工業庫存持續高位,去庫存速度十分關鍵。截至5月底,全國月度累計工業庫存為476.79萬噸,同比增加67.16萬噸,增幅16.40%,環比減少81.6萬噸,減幅14.61%。

??加工糖開始放量供應市場,產銷區價格倒掛及物流緊張都在一定程度上影響國產糖去庫存,區域現貨終端市場競爭激烈,國產糖能在本輪夏季消費旺季中奪回多少市場份額存在不確定性。

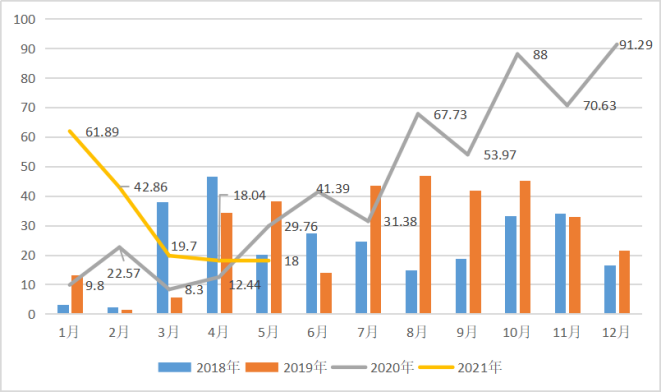

??2.3進口數據

??我國5月食糖進口量為18萬噸,同比減少11.76萬噸,降幅達39.52%,是今年首個食糖進口同比下降的月份。

??5月主要進口來源國:巴西8.73萬噸、古巴6萬噸、印度1.32萬噸。

??2020/21榨季10月至5月,我國累計食糖進口量達410.72萬噸,同比增加228.05萬噸,增幅124.84%。

??國內食糖月度進口量

??單位:萬噸

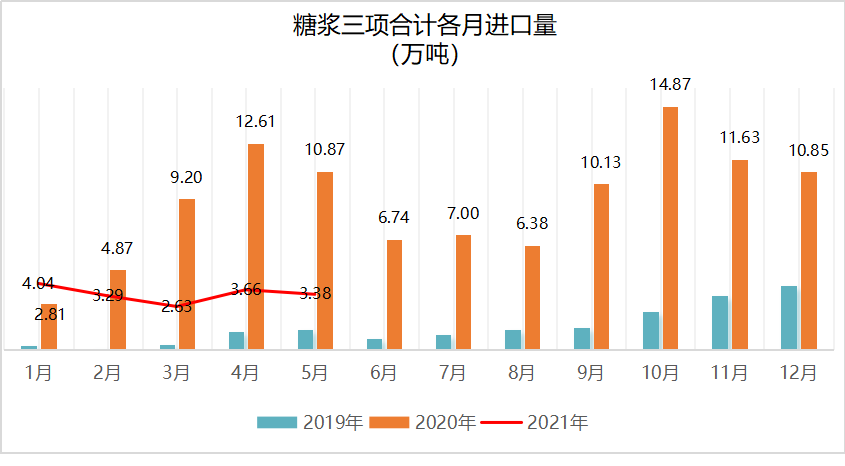

??5月,我國糖漿三項合計進口量為3.38萬噸,同比減少7.50萬噸。2021年1-5月糖漿三項共累計進口17萬噸,同比減少23.36萬噸,降幅57.89%。

??2020年糖漿月度進口到岸均價區間為2405-2921元/噸,2021年1-5月價格上漲趨勢,5月糖漿進口到岸均價達2832元/噸。國內貿易商的糖價市場報價約3400元/噸(到廠價),價格上漲后,糖漿較白糖的競爭優勢大幅下降。

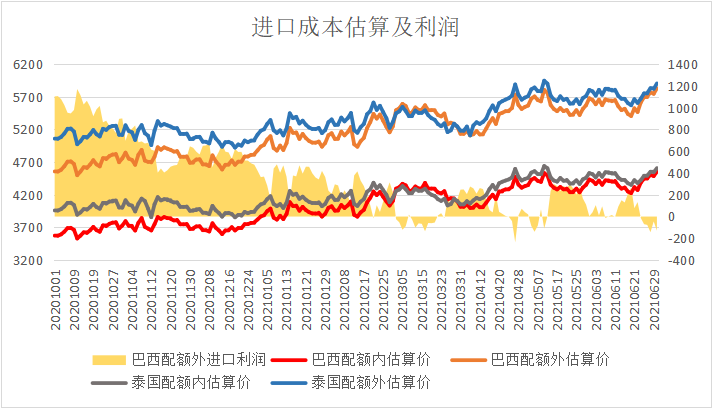

??2.4進口估算成本

??食糖進口成本增加,進口負利潤。6月巴西配額內進口成本由上月4352元/噸上漲至4552元/噸,配額外進口成本由5570元/噸上漲至5830元/噸。泰國配額內成本由4460元/噸上漲至4608元/噸,配額外成本由5711元/噸上漲至5904元/噸。

??6月國內加工糖廠報價區間為5570-5870元/噸,配額外食糖進口利潤大多數時候處于負值區間。

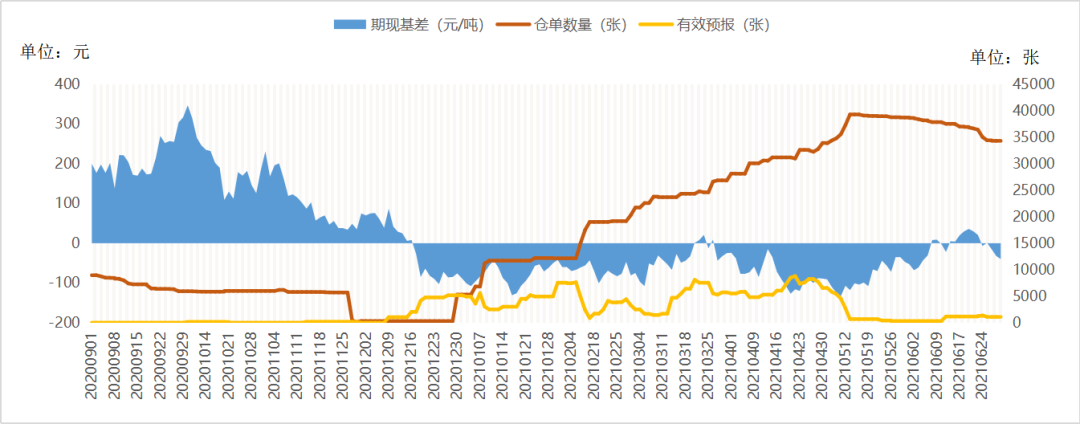

??2.5基差及倉單

??6月期現基差區間-68~36,期現價格基本平水,因此白糖注冊倉單較由5月末的38721張下降至34305張,月環比下降11.4%。盡管倉單數量有所下降,但絕對數值仍處近三年高位。

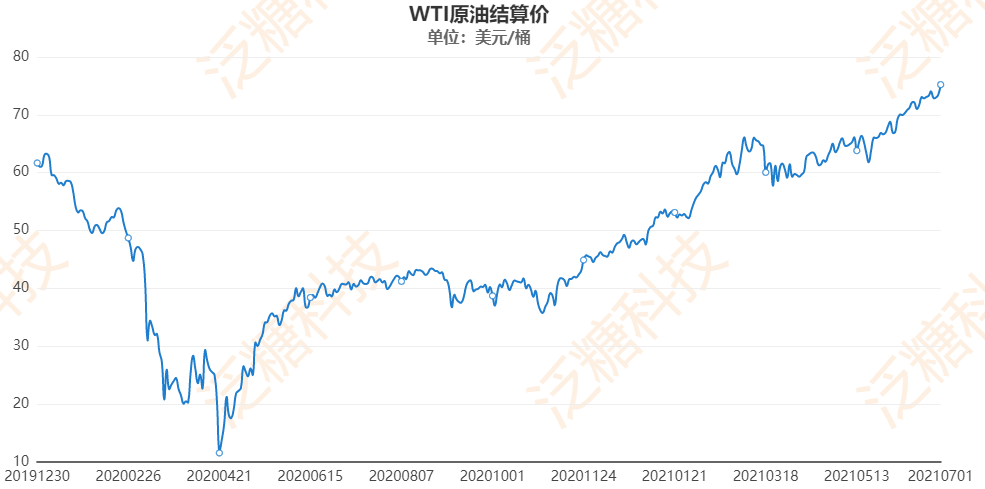

??3、原油

??6月WTI原油線性上漲,推動運輸成本上升,帶動乙醇高價,巴西制糖比較上榨季降低。WTI原油主力合約6月價格區間為66.9-74.42美元/桶,較上月末上漲6.47美元/桶,月漲幅為9.66%。OPEC成員國延長減產協議,油價或有繼續上漲的可能。

??4、國際食糖供需分析

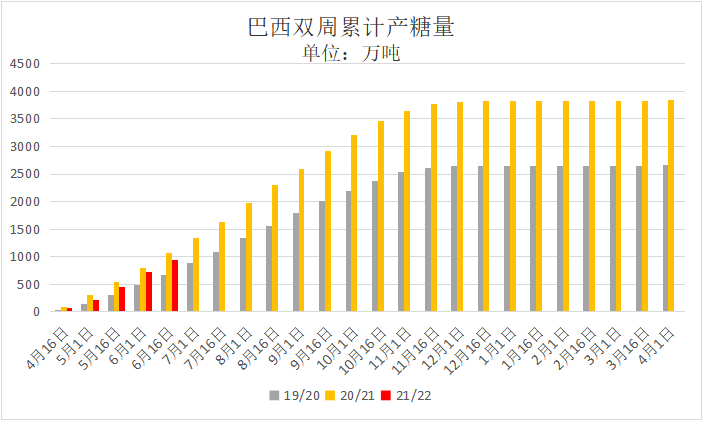

??4.1巴西

??6月上半月,巴西中南部地區甘蔗入榨量為3595.9萬噸,較去年同期的4181.2萬噸減少585.3萬噸,同比降幅達14.00%;制糖比為46.25%,較去年同期的47.06%減少0.81個百分點;產糖量為219.2萬噸,較去年同期的256萬噸減少36.8萬噸,同比降幅達14.35%。

??受干旱持續影響,多家國際機構下調巴西21/22榨季甘蔗產量預期至3400-3500萬噸,同比減少600-700萬噸。

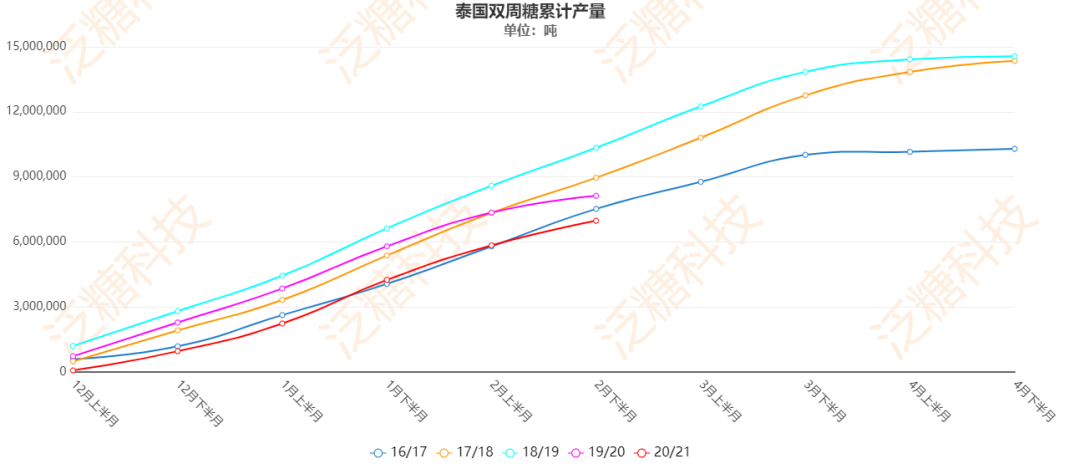

??4.2、泰國

??2020/21榨季泰國甘蔗產量從上榨季的7490萬噸降至6670萬噸,減少820萬噸,產糖量為697.58萬噸,同比減少155.19萬噸,減幅19.09%。

??由于種蔗收益有所提升,種植面積恢復,機構預估泰國2021/22榨季產糖量恢復至1000-1100萬噸,增產約40%。

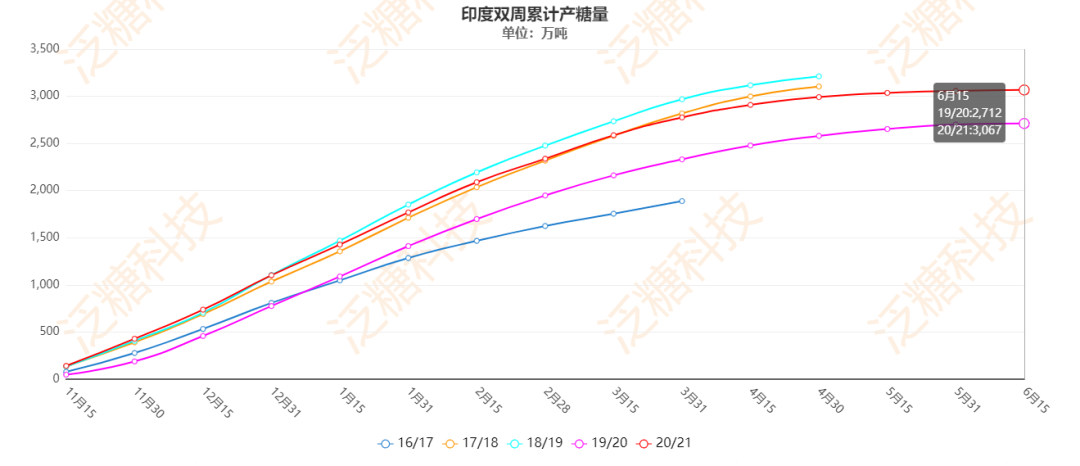

??4.3印度

??2020/21榨季截至6月15日印度累計產糖量達3067萬噸,同比增加355萬噸,增幅13.09%;截至5月印度國內市場銷糖量為1749.6萬噸,同比增加85.6萬噸,增幅5.14%。

??印度國內食糖消費有所提升,ISMA預估本榨季食糖消費能達到2600萬噸,同比增加2.8%。食糖消費增長與產量增加有明顯差距,即使本榨季出口十分順暢,但期末庫存仍將維持較高水平。

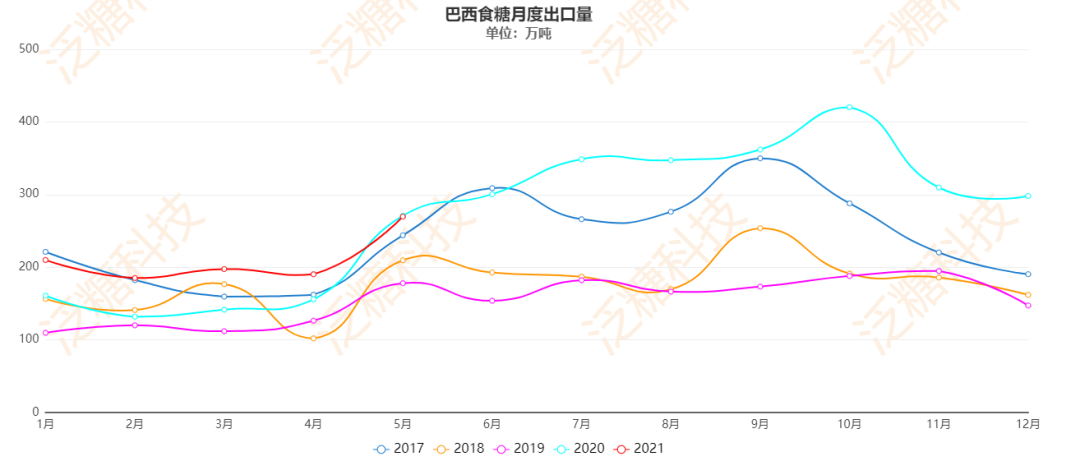

??5國際糖貿易流分析

??2021年至5月底,巴西累計出口量為1052.73萬噸,同比增加191.71萬噸,增幅22.27%;而6月截至第3周,巴西食糖日均出口量為13.47萬噸噸,同比增加4.24%。

??國際糖價高位持續,吸引更多貿易商出口食糖,但巴西受干旱導致的甘蔗減產、制醇比受乙醇高價支撐,對后期巴西能否保持強勁的食糖出口產生擔憂。

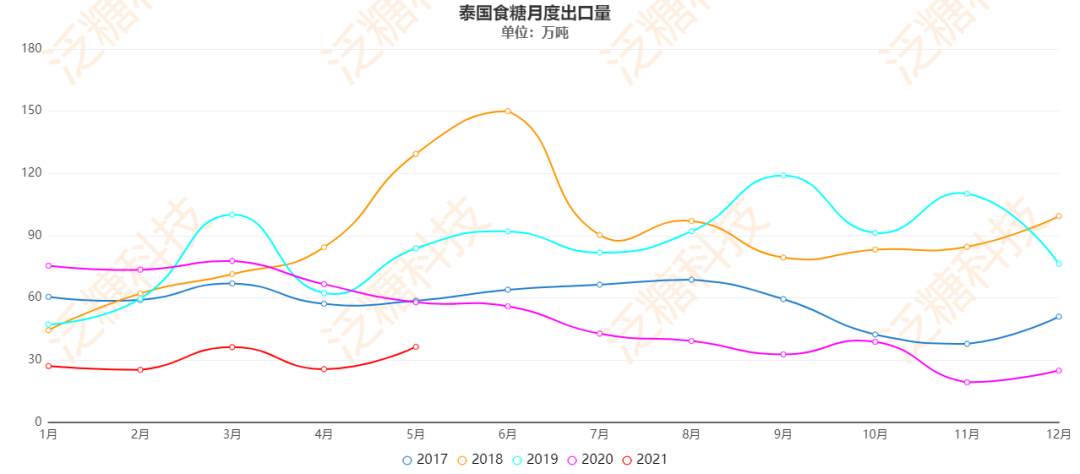

??2021年1月-5月,泰國食糖累計出口量為151萬噸,同比減少200.58萬噸,是近五年最低值。

??越南是泰國重要的進口國,2020年1-12月越南從泰國進口126萬噸食糖,而今年6月15日后越南對泰國食糖實行47.64%的反傾銷稅,泰國食糖后期出口壓力增加。

??本榨季截至5月底,印度已經簽訂580萬噸食糖出口訂單,接近有補貼的600萬噸出口上限,實際發運出口的食糖約500萬噸。在原糖持續高價下,印度糖廠實現了無補貼情況的食糖出口,ISMA預估印度本榨季出口量能達到700萬噸。

??6、行情展望

??國際原糖價格突破18美分后還有多少空間,取決于天氣;國內糖市7-9月的食糖消費值得期待,整體行業趨勢向好的狀態下,價格仍有上摸前期高點——5800元的可能。

??夏季消費旺季已至,短期糖價除階段性工業庫存高、倉單數量大之外沒有太多看空的理由。國際糖價16-18美分已是常態,后期進口糖、糖漿進口減少都將為國產糖去庫存提供時間與空間,國內糖市供需總體平衡,市場心態向好將支持國內糖價維持相對高位,價格參考區間為現貨5400-5700元/噸,期貨價格5500-5800元/噸。

來源:泛糖科技