印度是全球最大的食糖消費國,也是排名前二的食糖生產(chǎn)國,對國際糖市的影響巨大,然而印度體量龐大又變化多端,缺乏規(guī)律性。本文將就印度甘蔗種植、食糖消費、糖業(yè)政策展開介紹,揭開印度糖業(yè)的神秘面紗。

甘蔗種植

印度甘蔗種植分布在12個邦,自2011/12榨季以來,甘蔗種植面積已超過500萬公頃,甘蔗產(chǎn)量在3-4.1億噸之間,其中,北方邦、馬邦和卡邦產(chǎn)量占比接近80%。

印度屬于典型的季風(fēng)氣候,6-9月期間的西南季風(fēng)降雨占全年降雨量的70%左右,是嚴(yán)重影響甘蔗種植的指標(biāo)。降雨的多寡極大程度影響印度甘蔗單產(chǎn),2006/07榨季以來,甘蔗單產(chǎn)均值69噸/公頃,飽受干旱影響的08/09、16/17榨季,單產(chǎn)僅64噸/公頃。印度北方邦灌溉系統(tǒng)發(fā)達(dá),灌溉率近80%,干旱影響相對較輕;馬邦灌溉率僅有19%,如出現(xiàn)干旱天氣則影響較大。

印度約有530家糖廠運行,產(chǎn)能2500-15000噸/日,37%為合作社模式,63%為私營糖廠,累計雇傭50萬糖廠工人,蔗農(nóng)數(shù)量5000萬。白糖產(chǎn)量已增至3250萬噸,主要用于產(chǎn)白糖和土法糖(GUR),因消費習(xí)慣改變,產(chǎn)土法糖/白糖的比例則由上世紀(jì)80年代的100%降低至近年的25%左右,糖廠蔗款兌付的快慢也影響甘蔗流向土法作坊的比例。

印度食糖消費

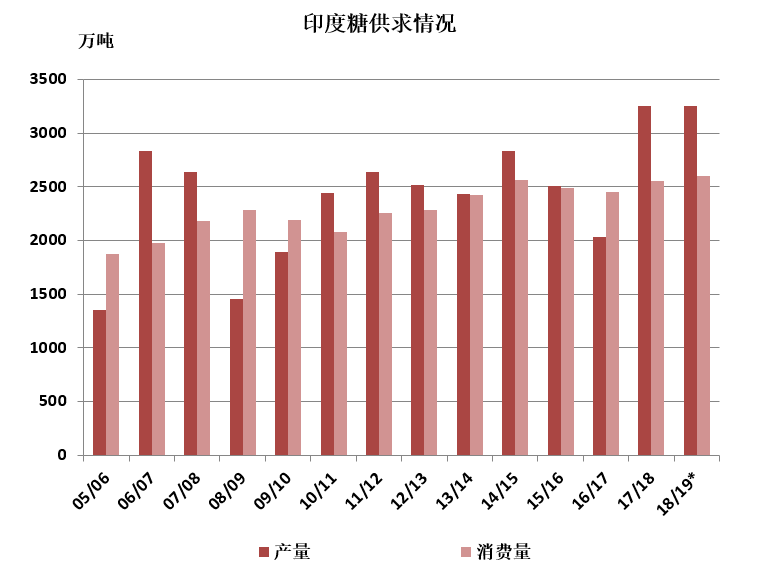

印度食糖消費分為白糖和土法糖消費:土法糖消費群體主要在農(nóng)村;白糖消費以工業(yè)消費為主,占比約65%。近年來印度白糖消費量已緩慢增長至2600萬噸附近,人均消費量約19千克,明顯高于我國的11千克。

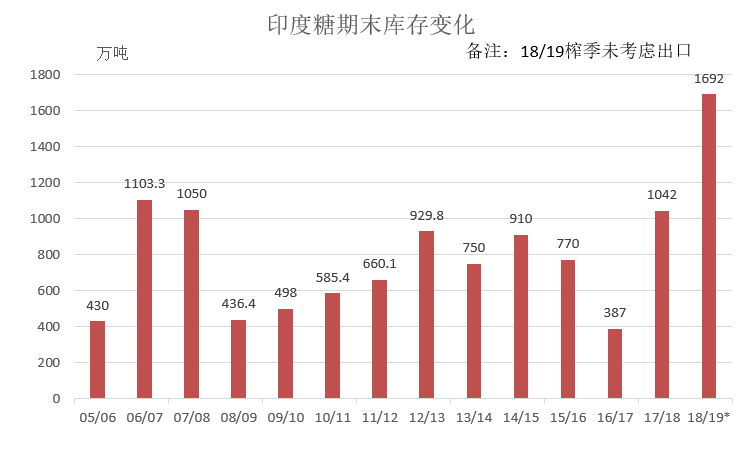

因產(chǎn)量存在大幅波動,而消費量平穩(wěn)增長,印度政府需通過大量進(jìn)口或出口調(diào)控以平衡國內(nèi)供求,通常呈現(xiàn)出口三年、進(jìn)口兩年為一個周期,在凈出口國與凈進(jìn)口國之間轉(zhuǎn)換。隨著產(chǎn)量大幅提升,以上規(guī)律已被打破,近兩個榨季印度食糖期末庫存不斷攀升,若不考慮出口,本榨季期末庫存接近1690萬噸,超過印度一年消費量。剔除政府新設(shè)的300萬噸緩沖庫存,期末庫存也接近10.4個月消費量,而理想的期末庫存為3-3.5個月消費需求。

因此,印度已加入食糖出口國行列,本榨季政府加大補貼力度,要求出口糖500萬噸,印度出口的多寡嚴(yán)重影響國際市場,是判斷國際糖價的重要指標(biāo)。

印度糖業(yè)政策

2013年以前印度政府嚴(yán)格調(diào)控國內(nèi)食糖市場,自2013年開始,政府放開糖價及食糖銷量控制。糖價及銷量由市場調(diào)控,并可自由進(jìn)出口,政府僅控制進(jìn)出口關(guān)稅,銷售市場相對市場化。但甘蔗相關(guān)的政策延續(xù),糖廠蔗區(qū)劃定與兩個糖廠間最近距離仍受政府管控,且甘蔗價由政府制定。糖價與蔗價不聯(lián)動,糖價下跌無法傳導(dǎo)至種植端,引發(fā)印度糖業(yè)食糖庫存高企、甘蔗欠款攀升的窘境。

糖業(yè)困境倒逼追求連任的政府加強管控,2018年6月印度政府重啟緩沖庫存,宣布建立300萬噸緩沖庫存以緩解國內(nèi)供應(yīng)過剩壓力,同時將糖最低出廠價定為29000盧比/噸以穩(wěn)定糖價,2019年2月再次提高最低出廠價至31000盧比/噸,國內(nèi)糖價相應(yīng)提高,糖廠銷售收入提升。此外,2019年3月印度政府再次向糖廠提供一年期無息貸款1054億盧比以幫助兌付蔗款,政策解救糖廠的同時也刺激農(nóng)民種植熱情。

甘蔗定價

印度甘蔗收購價政策經(jīng)歷了甘蔗最低收購價(MSP)、地方指導(dǎo)價(SAP)及新版最低收購價(FRP)幾個階段。2009年以來十年時間FRP漲幅高達(dá)240%至2750盧比/噸,甘蔗成為收益最好的經(jīng)濟(jì)作物。

印度蔗價只增不減,即使糖廠蔗款兌付慢,大多數(shù)蔗農(nóng)仍堅持種植甘蔗,這也導(dǎo)致蔗價對種植的指引明顯弱于天氣因素。因此,印度甘蔗定價制度是印度糖業(yè)政策最大的弊端,也是延長國際熊市的重要因素之一,但政治色彩濃厚,目前沒有改變跡象。

乙醇政策

2018年印度政府宣布新政,要求在未來四年內(nèi)提高汽油中的乙醇比例至10%,允許直接利用甘蔗生產(chǎn)乙醇,并將自甘蔗汁、B原蜜生產(chǎn)的乙醇價格分別提高25%和11%。

早在2002年印度政府已提議在汽油中添加5%乙醇,實際推廣困難,過去幾年印度乙醇在汽油中的混合比例僅由1%提高到至3.8%。新政策實現(xiàn)目標(biāo)阻力重重,首先糖廠的乙醇產(chǎn)能及生產(chǎn)意愿不足,其次,全國綠色仲裁組織NGT新規(guī)定只有獲得汽油和爆炸安全組織PESO 發(fā)放的許可才能向石油公司出售乙醇,這兩項的完善需至少一年時間。截至2月底,印度乙醇分流的糖量僅10萬噸,遠(yuǎn)低于糖協(xié)預(yù)期的50萬噸,因此,由于乙醇項目進(jìn)展緩慢,本榨季及下榨季乙醇對印度糖的分流有限。

印度政府高蔗價制度或?qū)⒀永m(xù),糖價下跌并未傳導(dǎo)至種植端,政府扶持有助于糖廠渡過難關(guān),國際熊市周期被政策拉長。至于乙醇對糖的分流,理想很豐滿,現(xiàn)實很骨感,印度過剩糖仍需流向國際市場,糖市底部仍需考驗。

作者:XXX;來源:泛糖科技;農(nóng)產(chǎn)品期貨網(wǎng)轉(zhuǎn)載